नई दिल्ली : कुछ दिनों पहले एक पूर्व वित्त सचिव ने भारतीय कर प्रणाली पर तीखी टिप्पणी की थी. उन्होंने कर सिस्टम (टैक्स व्यवस्था) को सरल (make tax system simple) बनाने का सुझाव दिया था. उनके अनुसार आम लोगों को अलग-अलग कर भरना पड़ता है और उसकी प्रक्रिया काफी जटिल है. इसलिए बेहतर होगा कि सरकार इसकी जगह पर एक सरल टैक्स ढांचा अपनाए. उन्होंने यह भी सलाह दी है जितने भी उपकर और अधिभार जनता पर लगाए जाते हैं, उन्हें समाप्त कर देना चाहिए, क्योंकि इसका बोझ अंततः आम जनता पर ही पड़ता है. यह अलग बात है कि सरकार इसे अलग नजरिए से देखती है. सरकार का कहना है कि हम यदि उपकर नहीं वसूलेंगे, तो खर्च की भरपाई कैसे होगी, आखिरकार सरकार भी कहीं न कहीं से पैसे जुटाती है.

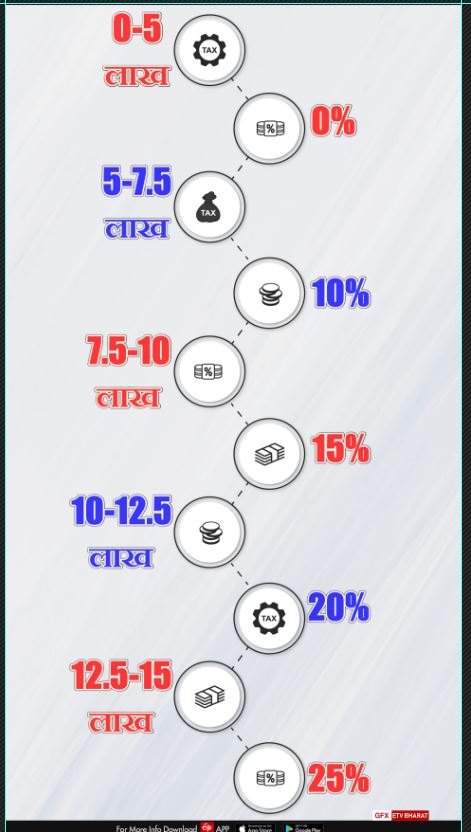

यहां इसका उल्लेख जरूरी है कि उपकर और अधिभार से प्राप्त आमदनी (रेवेन्यू) राज्यों के बीच विभाजित नहीं होती है और राज्य सरकारें इस पर हमेशा से ही सवाल उठाती रहीं हैं. दरअसल, अभी का टैक्स ढांचा काफी जटिल (complex) है. एक से अधिक स्लैब हैं. ऊपर से उपकर और अधिभार का भार अलग से लगता है. साथ ही छूट के बिना कम दर पर कर देने की सुविधा या छूट के साथ सामान्य दर पर कर के भुगतान की व्यवस्था ने करदाताओं को और उलझन में डाल रखा है.

आपको बता दें कि इनकम टैक्स देने वालों को अभी स्वास्थ्य और शिक्षा उपकर देना पड़ता है. साथ ही सालाना 50 लाख रुपये से अधिक आय पर अधिभार भी देना पड़ता है. अगर आपकी वार्षिक आमदनी पांच लाख रु. से कम है, तो आपको कोई टैक्स नहीं देना पड़ता है.

सरकार के सामने भी बड़ी चुनौती है. कोविड संकट के परिप्रेक्ष्य में देखें तो सरकार ने खाद्य पर 4 लाख करोड़ रु. से अधिक की राशि खर्च की है. कोविड से पहले यह बिल 2 - 2.4 लाख करोड़ तक का होता था. जाहिर है, इतनी बड़ी राशि खर्च होगी, तो सरकार को रेवेन्यू भी बढा़ना ही होगा. इसी प्रकार से मनरेगा और फर्टिलाइजर पर लागत बढ़ने की वजह से 1.40 लाख करोड़ का अतिरिक्त खर्च होगा. विशेषज्ञ मानते हैं कि इस वित्तीय वर्ष में टैक्स और नॉन टैक्स अकाउंट से सरकार को रेवेन्यू के तौर पर तीन लाख करोड़ की आमदनी हो सकती है. इसमें विनिवेश से होने वाली आय जोड़ देंगे, तो भी बहुत अच्छी स्थिति नहीं होगी. हां, अगर एलआईसी का आईपीओ यदि बाजार में आया, तो थोड़ी राहत सरकार को मिल सकती है. क्योंकि सरकार ने पौन दो लाख करोड़ रु. जुटाने का लक्ष्य विनिवेश के जरिए रखा है.

अब आप समझिए कि सरकार के सामने देनदारियां कितनी हैं. सरकार अपनी आमदनी का लगभग 19 फीसदी हिस्सा लोन चुकाने में खर्च करती है. सरकार को ब्याज के तौर पर भारी राशि खर्च करनी पड़ती है. सरकार के ऊपर कितना कर्ज है, इसे समझिए. इसे सार्वजनिक कर्ज कहते हैं. सार्वजनिक कर्ज का मतलब - केंद्र और राज्य, दोनों की देनदारियां हैं. इसलिए इसका भुगतान समेकित फंड से किया जाता है. सितंबर 2020 तक भारत सरकार का कुल सार्वजनिक कर्ज 107.04 लाख करोड़ का था. यह राशि लगातार बढ़ ही रही है. इसमें बाहरी कर्ज का हिस्सा 6.30 लाख करोड़ है, जबकि आंतरिक कर्ज 97.46 लाख करोड़ है. बाहरी कर्ज का अर्थ है- आप विदेश से पैसा लेते हैं. अलग-अलग अंतरराष्ट्रीय संस्थाएं और बैंक शामिल हैं, जैंसे वर्ल्ड बैंक, आईएमएफ, एडीबी और मित्र देश. इसी तरह से आंतरिक कर्ज में सरकार अपने बैंकों, बीमा कंपनियों, रिजर्व बैंक, कॉरपोरेट कंपनियां और म्यूचुअल फंड से कर्ज लेती हैं. सरकार प्रतिभूति जारी कर भी कर्ज उठाती है. सरकार कई सारी छोटी बचत योजनाएं चलाती हैं, गोल्ड बॉन्ड जारी करती है, कैश मैनेजमेंट बिल जारी किए जाते हैं, ये सभी भी कर्ज ही हैं, क्योंकि इसके बाद सरकार को इसका भुगतान भी करना पड़ता है.

विदेशों से लिए गए कर्ज भी लगातार बढ़ रहे हैं. अभी इसकी हिस्सेदारी जीडीपी का 21.1 फीसदी है. इसमें सबसे बड़ी हिस्सेदारी कॉमर्शियल लोन का है (37.4फीसदी). उसके बाद प्रवासी जमा धन (24.9) फीसदी और शॉट टर्म लोन की हिस्सेदारी 17.1 फीसदी है.

एक अंग्रेजी अखबार लाइव मिंट के मुताबिक इस बार बजट में लोगों को टैक्स के मामले में कुछ अलग भी देखने को मिल सकता है. वैकल्पिक कर व्यवस्था को लेकर और भी बेहतर घोषणा हो सकती है. दरअसल, पुरानी टैक्स व्यवस्था के तहत आयकर दाताओं को कई छूट और लाभ मिलते हैं. इसलिए यह व्यवस्था उन्हें अच्छी लगती है. आपको बता दें कि नई आयकर व्यवस्था के तहत कर की दरें कम तो हो गईं, लेकिन इसके तहत मिलने वाले छूट से वे वंचित हो गए. जिन लोगों ने इस व्यवस्था को चुना है, उन्हें भविष्य निधि, होम लोन, मेडिकल इंश्योरेंस वगैरह में मिलने वाली छूट से हाथ गंवाना पड़ा. हां, नई व्यवस्था में टैक्स कटता कम है, लेकिन निवेश में मिलने वाली रियायतें नहीं मिल रहीं हैं. इसलिए उम्मीद की जा रही है कि सरकार इस व्यवस्था को और अधिक सरल और इसमें कुछ राहत प्रदान कर सकती है. बहुत संभव है इस बार सरकार इसमें कुछ छूट को शामिल कर ले. और इसके बाद नई कर व्यवस्था की ओर आम लोग झुक सकते हैं. इसे आप सिंपल कर व्यवस्था की ओर उठाया गया कदम भी मान सकते हैं.

कुछ आर्थिक जानकार ये भी मानते हैं कि सरकार आयकर की धारा 80सी के तहत मिलने वाली मौजूदा टैक्स छूट की सीमा बढ़ा सकती है. क्योंकि जितना अधिक सरकार छूट देगी, लोग निवेश के प्रति उतने ही अधिक आकर्षित होते हैं. वे सरकार की अलग-अलग स्कीमों और निजी स्कीमों में पैसा लगाएंगे. इससे अर्थव्यवस्था को गति मिलेगी.

अभी इनकम टैक्स की धारा 80 सी के तहत डेढ़ लाख रुपये तक की छूट मिल जाती है. बशर्ते आप सुकन्या समृद्धि खाता या होम लोन, या पीएफ, ईपीएप, एलआईसी में निवेश करते हों. सरकार ने जो नई कर व्यवस्था लाई है, वह कॉरपोरेट्स क्षेत्र के लिए अच्छी मानी जा रही है. वित्त मंत्री निर्मला सीतारमण ने सबसे पहली बार फरवरी 2020 में बजट पेश करते समय वैकल्पिक टैक्स व्यवस्था का उल्लेख किया था. कॉरपोरेट के लिए तो उससे भी पहले सितंबर 2019 में ही नई कंपनियों के लिए 15 प्रतिशत और मौजूदा फर्मों के लिए 22 फीसदी कर कम करने का फैसला किया था. इसके अलावा उम्मीद की जा रही है कि सरकार इस बार क्रिप्टोकरेंसी की खरीद-बिक्री को भी टैक्स के ढांचे में लाए.

ये भी पढे़ं : बजट में विनिवेश और एनपीए पर किए गए थे बड़े-बड़े दावे, इनका क्या हुआ, एक नजर

ये भी पढे़ं : कोरोना से पहले और कोरोना के बाद, क्या सचमुच स्वास्थ्य बजट में अंतर आया ?