ನವದೆಹಲಿ: ಹಳೆಯ ತೆರಿಗೆ ಪದ್ಧತಿಯನ್ನು ಆರಿಸಿಕೊಳ್ಳಬೇಕೆ ಅಥವಾ ಹೊಸದನ್ನು ಆರಿಸಿಕೊಳ್ಳಬೇಕೆ ಎಂಬ ಸಂಕಷ್ಟದಲ್ಲಿ ತೆರಿಗೆದಾರರು ಇದ್ದಾರೆ. ಆದಾಯ ತೆರಿಗೆ ರಿಟರ್ನ್ಸ್ ಸಲ್ಲಿಸುವುದು ವ್ಯಕ್ತಿಗಳಿಗೆ ಗಮನಾರ್ಹವಾದ ಹಣಕಾಸಿನ ಬಾಧ್ಯತೆಯಾಗಿದೆ ಮತ್ತು ನಿಖರವಾದ ರಿಟರ್ನ್ಸ್ಗೆ ವಿವಿಧ ತೆರಿಗೆ ಪ್ರಕ್ರಿಯೆಗಳನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳುವುದು ನಿರ್ಣಾಯಕವಾಗಿದೆ. ಕೇಂದ್ರ ಬಜೆಟ್ 2020 ರಲ್ಲಿ ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಯನ್ನು ಪರಿಚಯಿಸುವುದರೊಂದಿಗೆ, ತೆರಿಗೆದಾರರಿಗೆ ಅಸ್ತಿತ್ವದಲ್ಲಿರುವ ಹಳೆಯ ತೆರಿಗೆ ಪದ್ಧತಿಗೆ ಪರ್ಯಾಯವಾಗಿ ಪ್ರಸ್ತುತಪಡಿಸಲಾಗಿದೆ.

ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಯು ಕಡಿಮೆ ತೆರಿಗೆ ದರಗಳನ್ನು ಭರವಸೆ ನೀಡುತ್ತದೆ. ಆದರೆ, ಅದು ವ್ಯಾಪಾರ - ವಹಿವಾಟಿನೊಂದಿಗೆ ಸೇರಿರುತ್ತದೆ. ವ್ಯಾಪಾರ-ವಹಿವಾಟಿನಲ್ಲಿ ಹಲವಾರು ವಿನಾಯಿತಿಗಳು ಮತ್ತು ಕಡಿತಗಳನ್ನು ತೆಗೆದುಹಾಕಲಾಗಿದೆ. ಹಳೆಯ ಮತ್ತು ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ತೆರಿಗೆದಾರರಿಗೆ ಸರ್ಕಾರವು ಅವಕಾಶ ಕಲ್ಪಿಸಿದೆ.

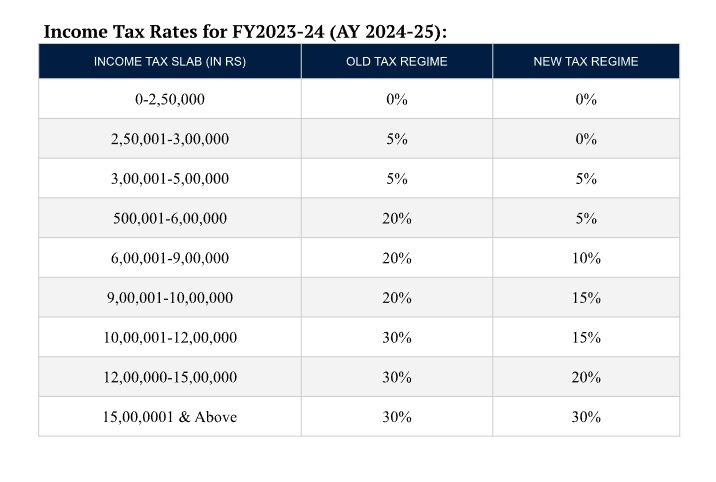

ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿ: ಫೆಬ್ರವರಿ 1, 2020 ರಂದು, ಹಣಕಾಸು ಸಚಿವೆ ನಿರ್ಮಲಾ ಸೀತಾರಾಮನ್ ಅವರು ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿ ಪರಿಚಯಿಸುವುದು ಸೇರಿದಂತೆ ಮಹತ್ವದ ಘೋಷಣೆಗಳನ್ನು ಒಳಗೊಂಡಿರುವ ಬಜೆಟ್ 2020 ಅನ್ನು ಮಂಡಿಸಿದ್ದರು. ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಯನ್ನು ಪರಿಚಯಿಸುವ ಮೂಲಕ ತೆರಿಗೆ ರಚನೆಯನ್ನು ಸರಳಗೊಳಿಸುವ ಮತ್ತು ತೆರಿಗೆದಾರರ ಮೇಲಿನ ಹೊರೆ ಕಡಿಮೆ ಮಾಡುವ ಗುರಿಯನ್ನು ಹಾಕಿಕೊಂಡಿದ್ದರು. ಎರಡು ತೆರಿಗೆ ಪದ್ಧತಿಗಳ ನಡುವಿನ ಪ್ರಮುಖ ವ್ಯತ್ಯಾಸ ಎಂದರೆ ಆದಾಯ ತೆರಿಗೆ ಸ್ಲ್ಯಾಬ್ ದರಗಳು ಮತ್ತು ವಿನಾಯಿತಿಗಳು, ಕಡಿತಗಳನ್ನು ಪಡೆಯಲು ಅರ್ಹತೆ ಹೊಂದಿರುತ್ತಾರೆ. ಆದರೆ ಹೊಸ ತೆರಿಗೆ HRA, LTA, 80C, 80D ಮತ್ತು ಹೆಚ್ಚಿನವುಗಳಂತಹ ಹಲವಾರು ವಿನಾಯಿತಿಗಳು ಮತ್ತು ಕಡಿತಗಳನ್ನು ಅನುಮತಿಸಲಾಗುವುದಿಲ್ಲ. ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿ ಉತ್ತೇಜಿಸಲು, 2023-24ರ ಕೇಂದ್ರ ಬಜೆಟ್ ಇತರ ಬದಲಾವಣೆಗಳೊಂದಿಗೆ ಹೊಸ ಆಡಳಿತಕ್ಕಾಗಿ ನಿರ್ದಿಷ್ಟವಾಗಿ ತೆರಿಗೆ ಸ್ಲ್ಯಾಬ್ಗಳಿಗೆ ಪರಿಷ್ಕರಣೆಗಳನ್ನು ತಂದಿತು. ಈ ಬದಲಾವಣೆಗಳು ಕೆಳಕಂಡಂತಿವೆ:

ಹೆಚ್ಚಿನ ತೆರಿಗೆ ರಿಯಾಯಿತಿ ಮಿತಿ: ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಯು ಈಗ ₹ 7 ಲಕ್ಷದವರೆಗಿನ ಆದಾಯದ ಮೇಲೆ ಒಟ್ಟಾರೆ ತೆರಿಗೆ ರಿಯಾಯಿತಿ ನೀಡುತ್ತದೆ. ಇದು ಹಳೆಯ ತೆರಿಗೆ ಪದ್ಧತಿಯಲ್ಲಿನ 5 ಲಕ್ಷ ಮಿತಿಗಿಂತ ಗಮನಾರ್ಹ ಹೆಚ್ಚಳವಾಗಿದೆ. ಅಂದರೆ ₹ 7 ಲಕ್ಷದವರೆಗಿನ ಆದಾಯ ಹೊಂದಿರುವ ತೆರಿಗೆದಾರರು ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿ ಅಡಿ ಯಾವುದೇ ತೆರಿಗೆಯನ್ನು ಪಾವತಿಸುವ ಅವಶ್ಯಕತೆ ಇರುವುದಿಲ್ಲ.

ಸುವ್ಯವಸ್ಥಿತ ತೆರಿಗೆ ಸ್ಲ್ಯಾಬ್ಗಳು: ನೀಡಿರುವ ಮಾಹಿತಿಯಲ್ಲಿ ಹೊಸ ತೆರಿಗೆ ಸ್ಲ್ಯಾಬ್ಗಳ ಬಗ್ಗೆ ನಿರ್ದಿಷ್ಟ ವಿವರಗಳನ್ನು ಒದಗಿಸದಿದ್ದರೂ ತೆರಿಗೆ ವಿನಾಯಿತಿ ಮಿತಿಯನ್ನು ₹ 3 ಲಕ್ಷಕ್ಕೆ ಏರಿಸಲಾಗಿದೆ. ಈ ಬದಲಾವಣೆಗಳು ಹೆಚ್ಚಿನ ಪ್ರಯೋಜನಗಳನ್ನು ಒದಗಿಸುವ ಮೂಲಕ ಮತ್ತು ತೆರಿಗೆ ರಚನೆಯನ್ನು ಸರಳಗೊಳಿಸುವ ಮೂಲಕ ತೆರಿಗೆದಾರರಿಗೆ ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಯನ್ನು ಹೆಚ್ಚು ಆಕರ್ಷಕವಾಗಿ ಮಾಡಲು ಪ್ರಯತ್ನಿಸುತ್ತವೆ.

ಹಳೆಯ ತೆರಿಗೆ ಪದ್ಧತಿ: ಹಳೆಯ ತೆರಿಗೆ ಪದ್ಧತಿಯು ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಯನ್ನು ಪರಿಚಯಿಸುವ ಮೊದಲು ಜಾರಿಯಲ್ಲಿದ್ದ ತೆರಿಗೆ ವ್ಯವಸ್ಥೆ ಆಗಿದೆ. ಹಳೆಯದರಲ್ಲಿ ತೆರಿಗೆದಾರರು ವ್ಯಾಪಕ ಶ್ರೇಣಿಯ ವಿನಾಯಿತಿಗಳು ಮತ್ತು ಕಡಿತಗಳ ವಿನಾಯಿತಿಗಳನ್ನು ಪಡೆದುಕೊಳ್ಳಬಹುದಿತ್ತು. ಇವುಗಳಲ್ಲಿ HRA (ಮನೆ ಬಾಡಿಗೆ ಭತ್ಯೆ) ಮತ್ತು LTA (ಪ್ರಯಾಣ ಭತ್ಯೆ ರಜೆ) ನಂತಹ ಜನಪ್ರಿಯ ಕಡಿತಗಳೂ ಸೇರಿವೆ.

ಹಳೆಯ ತೆರಿಗೆ ಪದ್ಧತಿಯಲ್ಲಿ ಲಭ್ಯವಿರುವ ಅತ್ಯಂತ ಮಹತ್ವದ ಕಡಿತಗಳೆಂದರೆ ಸೆಕ್ಷನ್ 80C. ಈ ಸೆಕ್ಷನ್ ಅನ್ವಯ 1.5 ಲಕ್ಷದವರೆ್ಗಿನ ಹೂಡಿಕೆಗಳ ಮೇಲೆ ತೆರಿಗೆ ವಿನಾಯಿತಿ ನೀಡುತ್ತದೆ. ಈ ಕಡಿತವು ಉದ್ಯೋಗಿಗಳ ಭವಿಷ್ಯ ನಿಧಿ, ಸಾರ್ವಜನಿಕ ಭವಿಷ್ಯ ನಿಧಿ, ಜೀವ ವಿಮಾ ಕಂತುಗಳು ಮತ್ತು ಬೋಧನಾ ಶುಲ್ಕಗಳಿಗೆ ಕೊಡುಗೆಗಳಂತಹ ವಿವಿಧ ಹೂಡಿಕೆಗಳು ಮತ್ತು ವೆಚ್ಚಗಳನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ.

ಮೂಲ ವಿನಾಯಿತಿ ಮಿತಿ: ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿ ಅಡಿಯಲ್ಲಿ, ಹಿರಿಯ ನಾಗರಿಕರು ಸೇರಿದಂತೆ ಎಲ್ಲ ಮೌಲ್ಯಮಾಪನಗಳಿಗೆ ಮೂಲ ತೆರಿಗೆ ವಿನಾಯಿತಿ ಮಿತಿಯು ಬದಲಾಗದೇ ಉಳಿಯುತ್ತದೆ. ಇದರರ್ಥ ಹೊಸ ಪದ್ಧತಿ ಆಯ್ಕೆ ಮಾಡುವುದರಿಂದ ಹಿರಿಯ ಮತ್ತು ಅತಿ ಹಿರಿಯ ನಾಗರಿಕರಿಗೆ ಹೆಚ್ಚುವರಿ ತೆರಿಗೆ ವಿನಾಯಿತಿ ದೊರೆಯುವುದಿಲ್ಲ.

ಸುಧಾರಣೆಗಳು ಮತ್ತು ಬದಲಾವಣೆಗಳು: ಸ್ಟ್ಯಾಂಡರ್ಡ್ ಡಿಡಕ್ಷನ್: ಈ ಹಿಂದೆ ಹಳೆಯ ತೆರಿಗೆ ಪದ್ಧತಿಯಲ್ಲಿ ಮಾತ್ರ ಲಭ್ಯವಿದ್ದ 50,000 ರೂ.ಗಳ ಪ್ರಮಾಣಿತ ಕಡಿತವನ್ನು ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಗೂ ವಿಸ್ತರಿಸಲಾಗಿದೆ. ಇದರರ್ಥ ತೆರಿಗೆದಾರರು ತಮ್ಮ ಸಂಬಳದ ಆದಾಯದಿಂದ 50,000 ರೂಗಳ ಪ್ರಮಾಣಿತ ಕಡಿತವನ್ನು ಕ್ಲೈಮ್ ಮಾಡಬಹುದು ಮತ್ತು ಅವರ ತೆರಿಗೆಯ ಆದಾಯವನ್ನು ಕಡಿಮೆ ಮಾಡಬಹುದು. ಹೊಸ ತೆರಿಗೆ ನಿಯಮದ ಅಡಿಯಲ್ಲಿ ಸ್ಟ್ಯಾಂಡರ್ ಡಿಡೆಕ್ಷನ್ ಹೊರತು ಪಡಿಸಿ 7.5 ಲಕ್ಷದ ಮೇಲಿನ ಆದಾಯ ಹೊಂದಿದವರು ಯಾವುದೇ ರಿಯಾಯಿತಿಗಳಿಗೆ ಅರ್ಹರಲ್ಲ.

ಕುಟುಂಬ ಪಿಂಚಣಿ ಕಡಿತ: ಕುಟುಂಬ ಪಿಂಚಣಿಗಳನ್ನು ಪಡೆಯುವ ವ್ಯಕ್ತಿಗಳು ರೂ 15,000 ಅಥವಾ ಪಿಂಚಣಿ ಮೊತ್ತದ 1/3 ರಷ್ಟು ಕಡಿತವನ್ನು ಪಡೆಯಬಹುದು. ಈ ಕಡಿತವು ಸ್ವೀಕರಿಸಿದ ಕುಟುಂಬ ಪಿಂಚಣಿಯ ತೆರಿಗೆಯ ಭಾಗವನ್ನು ಕಡಿಮೆ ಮಾಡಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ.

ಅಧಿಕ ನಿವ್ವಳ ಮೌಲ್ಯದ ವ್ಯಕ್ತಿಗಳಿಗೆ ಕಡಿಮೆಗೊಳಿಸಿದ ಸರ್ಚಾರ್ಜ್: ರೂ 5 ಕೋಟಿಗಿಂತ ಹೆಚ್ಚಿನ ಆದಾಯ ಹೊಂದಿರುವ ಹೆಚ್ಚಿನ ನಿವ್ವಳ ಮೌಲ್ಯದ ವ್ಯಕ್ತಿಗಳಿಗೆ ಸರ್ಚಾರ್ಜ್ ದರವನ್ನು ಶೇ 37 ರಿಂದ ಶೇ 25 ಕ್ಕೆ ಇಳಿಸಲಾಗಿದೆ. ಸರ್ಚಾರ್ಜ್ನಲ್ಲಿನ ಈ ಕಡಿತವು ಅವರ ಪರಿಣಾಮಕಾರಿ ತೆರಿಗೆ ದರವನ್ನು ಶೇ 42.74 ರಿಂದ ಶೇ 39ಕ್ಕೆ ಇಳಿಸುತ್ತದೆ.

ಹೆಚ್ಚಿನ ರಜೆ ಎನ್ಕ್ಯಾಶ್ಮೆಂಟ್ ವಿನಾಯಿತಿ: ಸರ್ಕಾರೇತರ ಉದ್ಯೋಗಿಗಳಿಗೆ ರಜೆ ಎನ್ಕ್ಯಾಶ್ಮೆಂಟ್ಗೆ ವಿನಾಯಿತಿ ಮಿತಿಯನ್ನು ಹೆಚ್ಚಿಸಲಾಗಿದೆ. ಈ ಹಿಂದೆ 3 ಲಕ್ಷ ರೂ.ಗೆ ನಿಗದಿ ಮಾಡಲಾಗಿದ್ದು, ಇದೀಗ 25 ಲಕ್ಷಕ್ಕೆ ಏರಿಕೆಯಾಗಿದ್ದು, ಎಂಟು ಪಟ್ಟು ಹೆಚ್ಚಳವಾಗಿದೆ. ಈ ಹೆಚ್ಚಿನ ವಿನಾಯಿತಿ ಮಿತಿಯು ಸರ್ಕಾರೇತರ ಉದ್ಯೋಗಿಗಳು ತಮ್ಮ ರಜೆಯ ನಗದು ಮೊತ್ತದ ಹೆಚ್ಚು ಮಹತ್ವದ ಭಾಗದಲ್ಲಿ ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳನ್ನು ಆನಂದಿಸಲು ಅನುಮತಿಸುತ್ತದೆ.

ಡೀಫಾಲ್ಟ್ ಆಡಳಿತ: 2023-24 ಹಣಕಾಸು ವರ್ಷದಿಂದ ಪ್ರಾರಂಭಿಸಿ, ಹೊಸ ಆದಾಯ ತೆರಿಗೆ ಆಡಳಿತವನ್ನು ಡೀಫಾಲ್ಟ್ ಆಯ್ಕೆಯಾಗಿ ಹೊಂದಿಸಲಾಗುತ್ತದೆ. ತೆರಿಗೆದಾರರು ಹಳೆಯ ಆಡಳಿತವನ್ನು ಬಳಸುವುದನ್ನು ಮುಂದುವರಿಸಲು ಬಯಸಿದರೆ, ಅವರು ತಮ್ಮ ತೆರಿಗೆ ರಿಟರ್ನ್ ಅನ್ನು ಸಲ್ಲಿಸುವಾಗ ಫಾರ್ಮ್ ಅನ್ನು ಸಲ್ಲಿಸಬೇಕು. ತೆರಿಗೆದಾರರು ತಮ್ಮ ತೆರಿಗೆ ಉಳಿಸುವ ಆದ್ಯತೆಗಳ ಆಧಾರದ ಮೇಲೆ ವಾರ್ಷಿಕವಾಗಿ ಎರಡು ಆಡಳಿತಗಳ ನಡುವೆ ಬದಲಾಯಿಸಬಹುದು.

ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಯ ಕಡಿತಗಳು ಮತ್ತು ವಿನಾಯಿತಿಗಳಲ್ಲಿನ ಬದಲಾವಣೆಗಳು: ಹೊಸ ತೆರಿಗೆ ವ್ಯವಸ್ಥೆಯು ತೆರಿಗೆ ವಿನಾಯಿತಿಗಳು ಮತ್ತು ಕಡಿತಗಳಿಗೆ ಗಮನಾರ್ಹ ಬದಲಾವಣೆಗಳನ್ನು ತಂದಿತು. ಯಾವ ಕಡಿತಗಳನ್ನು ತೆಗೆದುಹಾಕಲಾಗಿದೆ ಮತ್ತು ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಯ ಅಡಿಯಲ್ಲಿ ಇನ್ನೂ ಯಾವ ಕಡಿತಗಳನ್ನು ಒಳಗೊಂಡಿದೆ ಎಂಬುದರ ವಿವರ ಇಲ್ಲಿದೆ:

ಹೊಸ ತೆರಿಗೆ ವ್ಯವಸ್ಥೆಯಲ್ಲಿ ಈ ಕಡಿತಗಳು ಇರುವುದಿಲ್ಲ:

- ರಜೆ ಪ್ರಯಾಣ ಭತ್ಯೆ

- ಮನೆ ಬಾಡಿಗೆ ಭತ್ಯೆ

- ರೂ 50,000 ಸ್ಟ್ಯಾಂಡರ್ಡ್ ಡಿಡಕ್ಷನ್ (ಸಂಬಳ ಪಡೆಯುವ ವ್ಯಕ್ತಿಗಳಿಗೆ AY 2023-24 ರವರೆಗೆ ಲಭ್ಯವಿದೆ)

- ಸೆಕ್ಷನ್ 80TTA/TTB ಅಡಿ ಕಡಿತಗಳು ಲಭ್ಯ

- ಮನರಂಜನಾ ಭತ್ಯೆ ಕಡಿತ ಮತ್ತು ವೃತ್ತಿಪರ ತೆರಿಗೆ (ಸರ್ಕಾರಿ ನೌಕರರಿಗೆ)

- ಸೆಕ್ಷನ್ 24 ರ ಅಡಿ ಸ್ವಯಂ-ಆಕ್ರಮಿತ ಅಥವಾ ಖಾಲಿ ಆಸ್ತಿಗಾಗಿ ಗೃಹ ಸಾಲದ ಮೇಲಿನ ಬಡ್ಡಿಯ ಮೇಲಿನ ತೆರಿಗೆ ವಿನಾಯಿತಿ

- ಹಿಂಬಡ್ತಿ ಪರಿಹಾರ

- ಅಧ್ಯಾಯ VI-A ಅಡಿಯಲ್ಲಿ ತೆರಿಗೆ-ಉಳಿತಾಯ ಹೂಡಿಕೆ ಕಡಿತಗಳು (80C, 80D, 80E, 80CCC, 80CCD, 80DD, 80DDB, 80EE, 80EEA, 80EEB, 80G, 80GG, 80GGA, 80GIABC,80-AGIA,80 -IB, 80-IBA) (ವಿಭಾಗ 80CCD(2), 80JJA ಮತ್ತು 80CCH ಅಡಿಯಲ್ಲಿ ಕಡಿತವನ್ನು ಹೊರತುಪಡಿಸಿ).

ಹೊಸ ತೆರಿಗೆ ವ್ಯವಸ್ಥೆಯಲ್ಲಿ ಒಳಗೊಂಡಿರುವ ಕಡಿತಗಳು:

- ಜೀವ ವಿಮೆಯಿಂದ ಬರುವ ಆದಾಯ

- ಶಿಕ್ಷಣಕ್ಕಾಗಿ ವಿದ್ಯಾರ್ಥಿವೇತನವಾಗಿ ಪಡೆದ ಹಣ ಇತ್ಯಾದಿ

- ನಿವೃತ್ತಿಯ ಮೇಲೆ ರಜೆ ಎನ್ಕ್ಯಾಶ್ಮೆಂಟ್

- ಕೃಷಿ ಆದಾಯ

- ಬಾಡಿಗೆ ಆದಾಯದ ಮೇಲಿನ ಪ್ರಮಾಣಿತ ಕಡಿತ ಮತ್ತು ಸಂಬಳ ಪಡೆಯುವ ವ್ಯಕ್ತಿಗಳು, ಪಿಂಚಣಿದಾರರಿಗೆ INR 50,000 ಮತ್ತು ಕುಟುಂಬ ಪಿಂಚಣಿದಾರರಿಗೆ INR 15,000 (AY 2024-25 ರಿಂದ)

- ಕುಟುಂಬ ಪಿಂಚಣಿಯಿಂದ INR 15,000 ಕಡಿತಗೊಳಿಸುವಿಕೆ (AY 2023-24 ರವರೆಗೆ)

- VRS INR 5 ಲಕ್ಷದವರೆಗೆ ಮುಂದುವರಿಯುತ್ತದೆ

- ಮರಣ ಮತ್ತು ನಿವೃತ್ತಿ ಪ್ರಯೋಜನ

ತೆರಿಗೆ ಲೆಕ್ಕಾಚಾರದ ಹೋಲಿಕೆ:

1. ಒಟ್ಟು ಕಡಿತಗಳು ರೂ. 5 ಲಕ್ಷ ಅಥವಾ ಅದಕ್ಕಿಂತ ಕಡಿಮೆ ಇದ್ದಾಗ: ಈ ಸಂದರ್ಭದಲ್ಲಿ ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಯು ವಿಶಿಷ್ಟವಾಗಿ ಹೆಚ್ಚು ಪ್ರಯೋಜನಕಾರಿಯಾಗಿರುತ್ತದೆ. ಹೊಸ ತೆರಿಗೆ ನೀತಿಯಲ್ಲಿ ಕಡಿಮೆ ತೆರಿಗೆ ದರಗಳನ್ನು ನೀಡುತ್ತದೆ, ಇದು ಹಳೆಯ ಪದ್ಧತಿಯಲ್ಲಿ ಲಭ್ಯವಿರುವ ಕಡಿತಗಳು ಮತ್ತು ವಿನಾಯಿತಿಗಳ ಅನುಪಸ್ಥಿತಿಯನ್ನು ಸರಿದೂಗಿಸುತ್ತದೆ.

2. ಒಟ್ಟು ಕಡಿತಗಳು ರೂ 3.75 ಲಕ್ಷಕ್ಕಿಂತ ಹೆಚ್ಚಿರುವಾಗ: ನಿಮ್ಮ ಒಟ್ಟು ಕಡಿತಗಳು ರೂ 3.75 ಲಕ್ಷಗಳನ್ನು ಮೀರಿದರೆ, ಹಳೆಯ ತೆರಿಗೆ ಪದ್ಧತಿಯನ್ನು ಆರಿಸಿಕೊಳ್ಳುವುದು ಹೆಚ್ಚು ಅನುಕೂಲಕರವಾಗಿರುತ್ತದೆ. ಹಳೆಯ ಆಡಳಿತದಲ್ಲಿ ಹಲವಾರು ಕಡಿತಗಳು ಮತ್ತು ವಿನಾಯಿತಿಗಳು ನಿಮ್ಮ ತೆರಿಗೆಯ ಆದಾಯವನ್ನು ಗಮನಾರ್ಹವಾಗಿ ಕಡಿಮೆ ಮಾಡಬಹುದು ಮತ್ತು ನಿಮ್ಮ ಒಟ್ಟಾರೆ ತೆರಿಗೆ ಹೊಣೆಗಾರಿಕೆಯನ್ನು ಕಡಿಮೆ ಮಾಡಬಹುದು.

3. ಕಡಿತಗಳು ಒಟ್ಟು ರೂ 1.5 ಲಕ್ಷದಿಂದ ರೂ 3.75 ಲಕ್ಷಗಳ ನಡುವೆ ಕುಸಿದಾಗ: ಹಳೆಯ ಮತ್ತು ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಗಳ ನಡುವಿನ ನಿರ್ಧಾರವು ಈ ಸನ್ನಿವೇಶದಲ್ಲಿ ಹೆಚ್ಚು ಸೂಕ್ಷ್ಮವಾಗಿರುತ್ತದೆ. ಇದು ನಿಮ್ಮ ಆದಾಯದ ಮಟ್ಟ, ನಿರ್ದಿಷ್ಟ ಕಡಿತಗಳು ಮತ್ತು ನೀವು ಅರ್ಹತೆ ಪಡೆಯುವ ವಿನಾಯಿತಿಗಳನ್ನು ಅವಲಂಬಿಸಿರುತ್ತದೆ.

ಹಳೆಯ Vs ಹೊಸ ನಡುವಿನ ವ್ಯತ್ಯಾಸ, ಹೊಸ ತೆರಿಗೆ ವ್ಯವಸ್ಥೆ: ಯಾವುದು ಉತ್ತಮ?

ಯಾವ ತೆರಿಗೆ ಪದ್ಧತಿಯು ಹಳೆಯದು ಅಥವಾ ಹೊಸದು ಎಂಬುದನ್ನು ನಿರ್ಧರಿಸುವುದು ವೈಯಕ್ತಿಕ ಸಂದರ್ಭಗಳು ಮತ್ತು ಹಣಕಾಸಿನ ಗುರಿಗಳನ್ನು ಅವಲಂಬಿಸಿರುತ್ತದೆ. ಪರಿಗಣಿಸಲು ಎರಡು ಆಡಳಿತಗಳ ನಡುವಿನ ಕೆಲವು ಪ್ರಮುಖ ವ್ಯತ್ಯಾಸಗಳು ಇಲ್ಲಿವೆ:

ತೆರಿಗೆ ದರಗಳು: ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಯು ಹಳೆಯ ನೀತಿಗಿಂತ ಕಡಿಮೆ ತೆರಿಗೆ ದರಗಳನ್ನು ನೀಡುತ್ತದೆ. ಇದು ಹೆಚ್ಚಿನ ಆದಾಯದ ಮಟ್ಟವನ್ನು ಹೊಂದಿರುವ ವ್ಯಕ್ತಿಗಳಿಗೆ ಕಡಿಮೆ ತೆರಿಗೆ ಹೊಣೆಗಾರಿಕೆಗಳಿಗೆ ಕಾರಣವಾಗಬಹುದು.

ವಿನಾಯಿತಿಗಳು ಮತ್ತು ಕಡಿತಗಳು: ಹಳೆ ತೆರಿಗೆ ಪದ್ಧತಿಯಲ್ಲಿ HRA, LTA, ಪ್ರಮಾಣಿತ ಕಡಿತ ಮತ್ತು ಸೆಕ್ಷನ್ 80C, 80D ಅಡಿಯಲ್ಲಿ ಕಡಿತಗಳಂತಹ ವಿವಿಧ ವಿನಾಯಿತಿಗಳು ಅನ್ವಯಿಸುತ್ತವೆ . ಈ ಕಡಿತಗಳು ತೆರಿಗೆಯ ಆದಾಯವನ್ನು ಗಮನಾರ್ಹವಾಗಿ ಕಡಿಮೆ ಮಾಡಬಹುದು. ಆದಾಗ್ಯೂ, ಹೊಸ ಆಡಳಿತವು ಹೆಚ್ಚಿನ ವಿನಾಯಿತಿಗಳು ಮತ್ತು ಕಡಿತಗಳನ್ನು ಅನುಮತಿಸುವುದಿಲ್ಲ, ಇದು ಸರಳೀಕೃತ ತೆರಿಗೆ ರಚನೆಗೆ ಕಾರಣವಾಗುತ್ತದೆ.

ಸರಳತೆ ಮತ್ತು ಅನುಸರಣೆ: ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಯು ತೆರಿಗೆ ವ್ಯವಸ್ಥೆಯನ್ನು ಸರಳಗೊಳಿಸುವ ಮತ್ತು ಅನುಸರಣೆ ಹೊರೆಗಳನ್ನು ಕಡಿಮೆ ಮಾಡುವ ಗುರಿಯನ್ನು ಹೊಂದಿದೆ. ಕಡಿಮೆ ವಿನಾಯಿತಿಗಳು ಮತ್ತು ಕಡಿತಗಳೊಂದಿಗೆ, ತೆರಿಗೆದಾರರು ಸುವ್ಯವಸ್ಥಿತ ಫೈಲಿಂಗ್ ಪ್ರಕ್ರಿಯೆ ಅನುಭವಿಸಬಹುದು.

ಫ್ಲೆಕ್ಸಿಬಿಲಿಟಿ: ಹಳೆಯ ಆಡಳಿತದ ಅಡಿ, ತೆರಿಗೆದಾರರು ತಮ್ಮ ಹಣಕಾಸಿನ ಪರಿಸ್ಥಿತಿಯ ಆಧಾರದ ಮೇಲೆ ಅನ್ವಯವಾಗುವ ವಿನಾಯಿತಿಗಳು ಮತ್ತು ಕಡಿತಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡಬಹುದು ಮತ್ತು ಕ್ಲೈಮ್ ಮಾಡಬಹುದು. ಇದಕ್ಕೆ ವ್ಯತಿರಿಕ್ತವಾಗಿ, ಹೊಸ ಪದ್ಧತಿಯಲ್ಲಿ ವಿವಿಧ ಕಡಿತಗಳನ್ನು ಟ್ರ್ಯಾಕ್ ಮಾಡುವ ಮತ್ತು ಕ್ಲೈಮ್ ಮಾಡುವ ಅಗತ್ಯವಿಲ್ಲದೇ ಪ್ರಮಾಣೀಕೃತ ತೆರಿಗೆ ರಚನೆಯನ್ನು ನೀಡುತ್ತದೆ.

ದೀರ್ಘಾವಧಿಯ ಪರಿಣಾಮ: ಎರಡು ತೆರಿಗೆ ನೀತಿಗಳ ನಡುವಿನ ಆಯ್ಕೆಯು ದೀರ್ಘಾವಧಿಯ ತೆರಿಗೆ ಯೋಜನೆಯನ್ನು ಸಹ ಪರಿಗಣಿಸಬೇಕು. ಹಳೆಯ ತೆರಿಗೆ ಪದ್ಧತಿಯಲ್ಲಿ ವಿನಾಯಿತಿಗಳು ಮತ್ತು ಕಡಿತಗಳ ಮೂಲಕ ಗಮನಾರ್ಹ ತೆರಿಗೆ ಉಳಿತಾಯವನ್ನು ಒದಗಿಸಿದರೆ, ಅದು ದೀರ್ಘಾವಧಿಯಲ್ಲಿ ಪ್ರಯೋಜನಕಾರಿಯಾಗಬಹುದು. ಮತ್ತೊಂದೆಡೆ, ಹೊಸ ಆಡಳಿತದ ಕಡಿಮೆ ತೆರಿಗೆ ದರಗಳು ಹೆಚ್ಚಿನ ಆದಾಯದ ಮಟ್ಟವನ್ನು ಹೊಂದಿರುವ ವ್ಯಕ್ತಿಗಳಿಗೆ ಅನುಕೂಲಕರವಾಗಿರುತ್ತದೆ.

ಅಂತಿಮವಾಗಿ, ಯಾವ ತೆರಿಗೆ ಪದ್ಧತಿಯು ಉತ್ತಮವಾಗಿದೆ ಎಂಬುದನ್ನು ನಿರ್ಧರಿಸುವುದು ಆದಾಯ ಮಟ್ಟ, ಲಭ್ಯವಿರುವ ವಿನಾಯಿತಿಗಳು, ಕಡಿತಗಳು ಮತ್ತು ವೈಯಕ್ತಿಕ ಹಣಕಾಸಿನ ಗುರಿಗಳನ್ನು ಅವಲಂಬಿಸಿರುತ್ತದೆ.

ಓದಿ: ಭಾರತದ ಬಿಎಫ್ಎಸ್ಐ ವಲಯ: ನಾಲ್ಕರಲ್ಲಿ ಓರ್ವ ಮಹಿಳೆ ಲಿಂಗ ತಾರತಮ್ಯ ಸಂತ್ರಸ್ತೆ - Gender Disparity