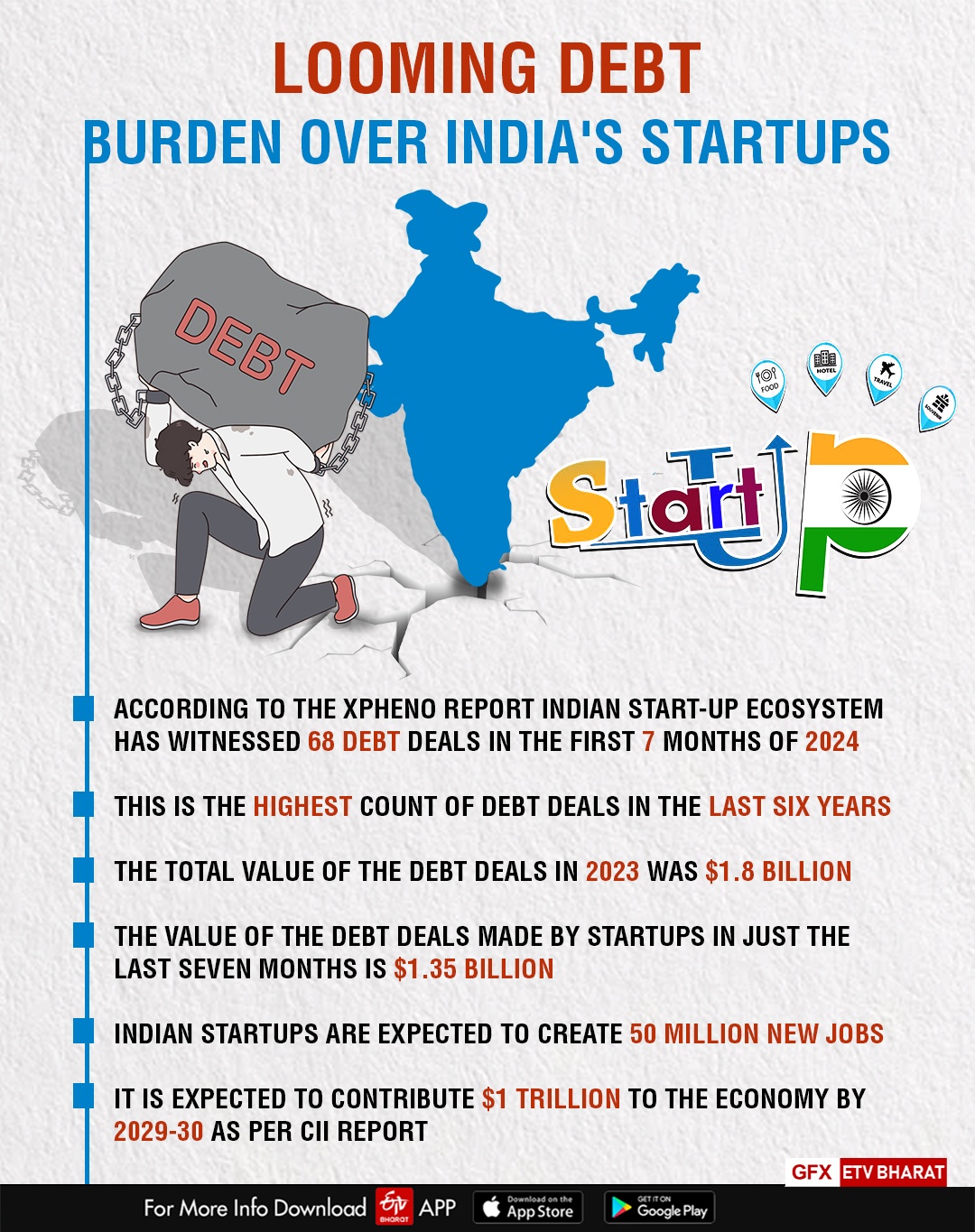

नई दिल्ली: स्टार्टअप्स के बीच डील और निवेश पर नजर रखने वाली टैलेंट सॉल्यूशन फर्म 'एक्सफेनो' की ताजा रिपोर्ट ने भारतीय स्टार्टअप्स के बढ़ते कर्ज के बारे में अपने निष्कर्ष से कारोबारी हलकों में हलचल मचा दी है. रिपोर्ट में कहा गया है कि भारतीय स्टार्टअप ने वर्ष 2024 के पहले सात महीनों में 68 कर्ज सौदे किए हैं, जो पिछले छह वर्षों में कर्ज सौदों की सबसे अधिक संख्या है.

इससे भी अधिक चिंताजनक बात यह है कि वर्ष 2023 में कर्ज सौदों का कुल मूल्य 1.8 बिलियन डॉलर था और स्टार्टअप्स द्वारा पिछले सात महीनों में किए गए कर्ज सौदों का मूल्य 1.35 बिलियन डॉलर है, जो पिछले वर्ष की तुलना में 75 प्रतिशत की भारी वृद्धि दर्शाता है. ये आंकड़े चिंता का कारण हैं, क्योंकि भारत में स्टार्टअप इकोसिस्टम देश की विकास कहानी में काफी हद तक योगदान दे रहा है. फिनटेक, ई-कॉमर्स, सॉफ्टवेयर सेवाएं, ऑटोटेक आदि कुछ ऐसे क्षेत्र हैं, जहां स्टार्टअप्स बेहतरीन प्रदर्शन कर रहे हैं और व्यापार संवर्धन के अलावा रोजगार वृद्धि में योगदान दे रहे हैं.

दरअसल, भारतीय उद्योग परिसंघ (CII) की रिपोर्ट के अनुसार, 2029-30 तक भारतीय स्टार्टअप्स से 50 मिलियन (पांच करोड़) नए रोजगार सृजित होने और अर्थव्यवस्था में एक ट्रिलियन डॉलर का योगदान करने की उम्मीद है. इस तरह के रणनीतिक महत्व को देखते हुए भारतीय स्टार्टअप्स की मजबूती स्थिर अर्थव्यवस्था की कुंजी है. इसलिए बढ़ते कर्ज के पीछे के कारणों को समझना और आगे के रास्ते पर विचार करना उचित है.

ऋण वित्तपोषण और स्टार्टअप

जब कोई फर्म ब्याज के साथ मूल राशि वापस चुकाने के वादे के साथ ऋण लेकर अपनी व्यावसायिक गतिविधियों का वित्तपोषण करती है, तो हम कह सकते हैं कि फर्म ऋण द्वारा वित्तपोषित है. आम तौर पर, स्टार्टअप्स को अपने विस्तार के लिए या उच्च राजस्व स्तर तक पहुंचने और अपनी फर्म के मूल्य को बढ़ाने के लिए धन की जरूरत होती है. वे आवश्यक पूंजी ऋण या इक्विटी (शेयर मार्केट) या हाइब्रिड मोड में जुटा सकते हैं.

किसी फर्म द्वारा फंड जुटाने के तरीके के बारे में निर्णय लेन-देन संबंधी खर्च, एजेंसी लागत, पूंजी तक पहुंच, कराधान मानदंड आदि जैसे कई कारकों द्वारा निर्धारित किया जाता है. कई स्टार्टअप इक्विटी के माध्यम से फंड जुटाने पर स्वामित्व खोने के डर से ऋण वित्तपोषण का सहारा लेते हैं. ऋण वित्तपोषण के साथ मिलने वाले टैक्स लाभ भी कंपनियों को इसकी ओर आकर्षित करते हैं.

भारतीय स्टार्टअप्स का बढ़ता कर्ज कोई नई बात नहीं है. यह 2021 से ही बढ़ता चला आ रहा है. उसी साल स्टार्टअप्स, विशेष रूप से 'यूनिकॉर्न' यानी एक बिलियन डॉलर या उससे ज्यादा वैल्यूएशन (मूल्य) वाले स्टार्टअप्स को बहुत ज्यादा फंडिंग मिली थी. जिस कारण 115 भारतीय 'यूनिकॉर्न' द्वारा लिया गया कुल कर्ज अकेले 2022 में 50,000 करोड़ रुपये तक पहुंच गया था.

इन कंपनियों ने कन्वर्टिबल नोट्स, टर्म लोन और स्ट्रक्चर्ड ट्रांजैक्शन आदि जैसे विभिन्न ऋण साधनों का उपयोग करके इतने अधिक ऋण जुटाया. उन्होंने भविष्यवाणी की कि इनिशियल पब्लिक ऑफरिंग (IPO) के जरिये अधिक लिक्विडिटी तक पहुंच होगी, जिससे उनकी स्थिति और बेहतर हो जाएगी.

हालांकि, 2022 के आखिरी महीनों में वैश्विक आर्थिक विकास के कारण चीजें बदल गईं, जिससे आईपीओ में देरी हुई. इससे स्टार्टअप्स को वित्तीय रूप से बहुत ज्यादा परेशानी का सामना करना पड़ा और उनकी फर्म का मूल्यांकन भी इन घटनाक्रमों से प्रभावित हुआ. फंड खत्म होने और कर्ज के बढ़ते बोझ के कारण कई स्टार्टअप्स ने मुश्किल शर्तों पर इक्विटी से फंड जुटाने का सहारा लिया, जबकि अन्य स्टार्टअप बाजार में बने रहने के लिए और ज्यादा कर्ज में डूब गए.

आगे क्या कदम उठाए जा सकते हैं...

हालांकि ऋण वित्तपोषण के अपने लाभ हैं, लेकिन इसके साथ लागत भी आती है. जैसे- अगर किसी फर्म पर भारी कर्ज है, तो स्टार्टअप की प्रतिस्पर्धात्मक क्षमता कम हो जाएगी, क्योंकि समय बीतने के साथ कर्ज चुकाना बोझिल हो जाता है और यह स्टार्टअप के नकदी प्रवाह को सीमित कर देती है, जिससे उनका विकास बाधित होता है. दूसरी ओर, अधिक ऋण फर्म की क्रेडिट रेटिंग को प्रभावित करता है और ब्याज दरें फर्म की आय को भी प्रभावित कर सकती हैं. इस संबंध में स्टार्टअप को यह ध्यान रखना चाहिए कि ऋण उनके नकदी प्रवाह से चुकाया जाए. इन प्रवाहों को स्थिर रखना बहुत महत्वपूर्ण है.

हालांकि, अधिकांश स्टार्टअप शुरू में घाटे में रहते हैं, इसलिए शुरुआती चरण में ऋण से बचना हमेशा बेहतर होता है. इसका मतलब यह नहीं है कि स्टार्टअप को ऋण वित्तपोषण का सहारा नहीं लेना चाहिए. लेकिन उन्हें विवेकपूर्ण तरीके से ऐसे फैसले लेने चाहिए. अगर स्टार्टअप पहले से ही लाभ कमा रहा है, तो वे ऋण वित्तपोषण के बारे में सोच सकते हैं, जिससे वे ऋणदाताओं को भुगतान कर सकते हैं. अन्यथा, उन्हें ऋणदाताओं के हाथों अपना स्वामित्व खोने का जोखिम उठाना पड़ता है.

इसके अलावा, स्टार्टअप को इस बात की स्पष्टता होनी चाहिए कि वे किस उद्देश्य से ऋण जुटा रहे हैं. उन्हें वर्किंग कैपिटल की आवश्यकताओं को पूरा करने, अधिग्रहण योजना का समर्थन करने या ऋण बढ़ाने जैसे विशिष्ट कारणों की पहचान करने की जरूरत है. फिर उन्हें ऋण के उन स्रोतों की पहचान करने की आवश्यकता है जो उनकी आवश्यकता से मेल खाते हों. इसके अलावा उन्हें ऋण वित्तपोषण के लिए उपयोग किए जा रहे वित्तीय साधनों और ऋण भुगतान में चूक के मामले में व्यवसाय के लिए उनके निहितार्थों की उचित समझ होनी चाहिए.

हालांकि, कई स्टार्टअप इस प्रक्रिया का पालन किए बिना बाजार से ऋण जुटाते हैं, जिसके कारण या तो भारी लाभ होता है या नुकसान उठाना पड़ता है. भारी कर्ज की स्थिति काफी हद तक संबंधित विभागों द्वारा इस तरह के होमवर्क की कमी का परिणाम है.

एक और महत्वपूर्ण बात यह है कि कई स्टार्टअप सिर्फ इसलिए ऋण वित्तपोषण का सहारा लेते हैं क्योंकि उनके पास इक्विटी उपलब्ध नहीं होती है. इसके बजाय, उन्हें इक्विटी जुटाने को तब तक टालने के लिए कर्ज लेने की जरूरत होती है जब तक कि यह किफायती न हो जाए. एक बार जब इक्विटी उनके लिए किफायती हो जाती है, तो वे कर्ज चुका सकते हैं और कम लागत पर इक्विटी फाइनेंसिंग का सहारा ले सकते हैं.

हालांकि, इसके लिए एक स्पष्ट पुनर्भुगतान योजना की आवश्यकता होती है, जो कई स्टार्टअप में नहीं है. इसके कारण कर्ज बढ़ता जा रहा है. इसलिए स्टार्टअप्स के लिए यह सही समय है कि वे सजग हो जाएं और अपने कर्ज को लेकर आत्मनिरीक्षण करें कि क्या वे टिकाऊ हैं, और सुधारात्मक उपाय करें. यह भारतीय स्टार्टअप्स पर मंडरा रहे बड़े कर्ज संकट को टालने में काफी मददगार साबित होगा. अगर इसमें और देरी की गई तो यह स्टार्टअप्स के भविष्य और इनमें काम करने वाले लाखों कर्मचारियों के भविष्य के लिए हानिकारक होगा.

(लेखक- एचएनबीजी अरवल केंद्रीय विश्वविद्यालय, उत्तराखंड में बिजनेस मैनेजमेंट डिपार्टमेंट के हेड हैं.)

यह भी पढ़ें- पीएम मोदी की ब्रूनेई-सिंगापुर यात्रा हिंद-प्रशांत क्षेत्र में संतुलन बनाने की कोशिश, जानें AEP का महत्व