હૈદરાબાદ: નાણાપ્રધાન નિર્મલા સીતારમણના બજેટ 2023-24ના ભાષણમાં વ્યક્તિગત કર એ મુખ્ય મુદ્દો હતો, જેમણે નોંધ્યું હતું કે તે એવી વસ્તુ છે જેની દરેક લોકો રાહ જોઈ રહ્યા હતા અને તેમણે આ સંદર્ભમાં કેટલીક મોટી જાહેરાતો કરવાની હતી.

નાણાપ્રધાને ટેક્સ સ્લેબની સંખ્યા 6 થી ઘટાડીને 5 કરવાની અને 50,000 રૂપિયાના સ્ટાન્ડર્ડ ડિડક્શનને ન્યૂ ટેક્સ રિજીમ (NTR) સુધી લંબાવવાની દરખાસ્ત કરી. અગાઉ, સ્ટાન્ડર્ડ ડિડક્શનનો લાભ ફક્ત ઓલ્ડ ટેક્સ રિજીમ (OTR) પસંદ કરનારાઓ માટે જ ઉપલબ્ધ હતો. પરંતુ એનટીઆર માટે ફક્ત રૂ. 7 લાખ સુધીની આવક માટેની રિબેટ મર્યાદા વધારવાની દરખાસ્તને કારણે મૂંઝવણ ઊભી થઈ કે વ્યક્તિગત કરદાતા માટે કયું શાસન વધુ યોગ્ય છે.

NTR હેઠળ નવા ટેક્સ સ્લેબ 0-3 લાખ (કોઈ ટેક્સ નથી), 3-6 લાખ (5% ટેક્સ), 6-9 લાખ (10%), 9-12 લાખ (15%), 12-15 લાખ (20) છે. %), અને 15 લાખથી વધુ (30%). રૂ. 50,000ની સ્ટાન્ડર્ડ ડિડક્શન સિવાય, NTR અન્ય કોઈ છૂટ અને કપાતને મંજૂરી આપતું નથી. એ પણ નોંધો કે બંને શાસન હેઠળ, રૂ. 50,000 ની પ્રમાણભૂત કપાત માત્ર પગારમાંથી આવકના કિસ્સામાં લાગુ પડે છે અને અન્ય કોઈ સ્ત્રોતોમાંથી નહીં. જૂની કરવેરા શાસન હેઠળ વ્યક્તિ તેની પાત્રતા અને બચત જરૂરિયાતો અનુસાર નીચે મુજબ અનેક કપાત અને મુક્તિ મેળવી શકે છે:

સ્ટાન્ડર્ડ ડિડક્શન (રૂ. 50,000); HRA મુક્તિ પગાર માળખું અને ચૂકવેલ વાસ્તવિક ભાડાના આધારે; 24(b) હેઠળ રૂ. 2 લાખ સુધીની હાઉસિંગ લોન પર વ્યાજ ચૂકવવામાં આવે છે; પ્રકરણ VI-A હેઠળ સામાન્ય કર બચત રોકાણ કપાત; 80C - 1.5 લાખ - વીમો, ટ્યુશન ફી, PF, PPF, ટેક્સ સેવિંગ FDs, ELSS વગેરે. ; 80D – 50,000 - તબીબી વીમા પ્રીમિયમ (સ્વ + માતાપિતા); 80E - એજ્યુકેશન લોન પર વ્યાજ; 80CCD(1B) – 50,000 – NPS ; 80DD - 75,000/-વિકલાંગ આશ્રિતોની તબીબી સારવાર; 80DDB - ઉલ્લેખિત રોગોની 1,00,000/-તબીબી સારવાર; 80EE, 80EEA - રૂ.થી વધુની હાઉસિંગ લોન પર ચૂકવવામાં આવેલા વ્યાજ પર વધારાની કપાત. 2 લાખ; 80G - દાન; 80GGC - વાસ્તવિક રાજકીય દાન; 80TTA – 10,000 – બચત બેંક ખાતા પર વ્યાજ; 80TTB – 50,000 – થાપણો પર વ્યાજ (માત્ર વરિષ્ઠ નાગરિકો માટે)

What is Hindenburg: અદાણી પર છેતરપિંડીનો આરોપ મૂકતી હિન્ડેનબર્ગ રિસર્ચ શું છે?

કપાત/મુક્તિનો લાભ વ્યક્તિની બચતની જરૂરિયાતો અને વાસ્તવિક ખર્ચા અનુસાર લેવામાં આવે છે. ચાલો એક એવી ધારણા સાથે કે તે IT એક્ટની વિવિધ જોગવાઈઓ હેઠળ કપાત માટે પાત્ર છે તેવી ધારણા સાથે બંને શાસન હેઠળની વ્યક્તિની અલગ-અલગ વેતન માટે કરવેરા ગણતરીનું તુલનાત્મક વિશ્લેષણ કરીએ. જૂના કરવેરા શાસનના કિસ્સામાં, રૂ. સુધીના પગારની આવક. 5.5 લાખ અને નવા કરવેરા શાસન હેઠળ રૂ. 7.5 લાખ સુધીની પગારની આવક રિબેટ અને પ્રમાણભૂત કપાતની જોગવાઈને કારણે કોઈપણ કર જવાબદારીને આકર્ષિત કરતી નથી.

7.5 લાખ સુધીની આવકના કિસ્સામાં, વ્યક્તિએ એનટીઆરની પસંદગી કરવી જોઈએ કારણ કે તેની કર જવાબદારી કોઈપણ બચત વિના પણ શૂન્ય રહેશે. OTR હેઠળ, તેમણે 54,600 રૂપિયાનો આવકવેરો ચૂકવવો પડશે અથવા શૂન્ય કર ચૂકવણીની ખાતરી કરવા પાત્રતા મુજબ વિવિધ જોગવાઈઓ હેઠળ 2 લાખ રૂપિયાની બચત દર્શાવવી પડશે. 10 લાખના પગારની આવકના કિસ્સામાં, નવા શાસનમાં આવકવેરો 54,600 રૂપિયા છે. આ આવક ધરાવતી વ્યક્તિની OTR હેઠળ સમાન કર જવાબદારી હશે જો તે રૂ. 2.5 લાખની કપાત માટે પાત્ર છે. જો કરદાતા ઓટીઆર પસંદ કરે છે અને 2.5 લાખથી વધુની બચત કરે છે તો તેની કર જવાબદારી 54,600થી ઓછી થશે.

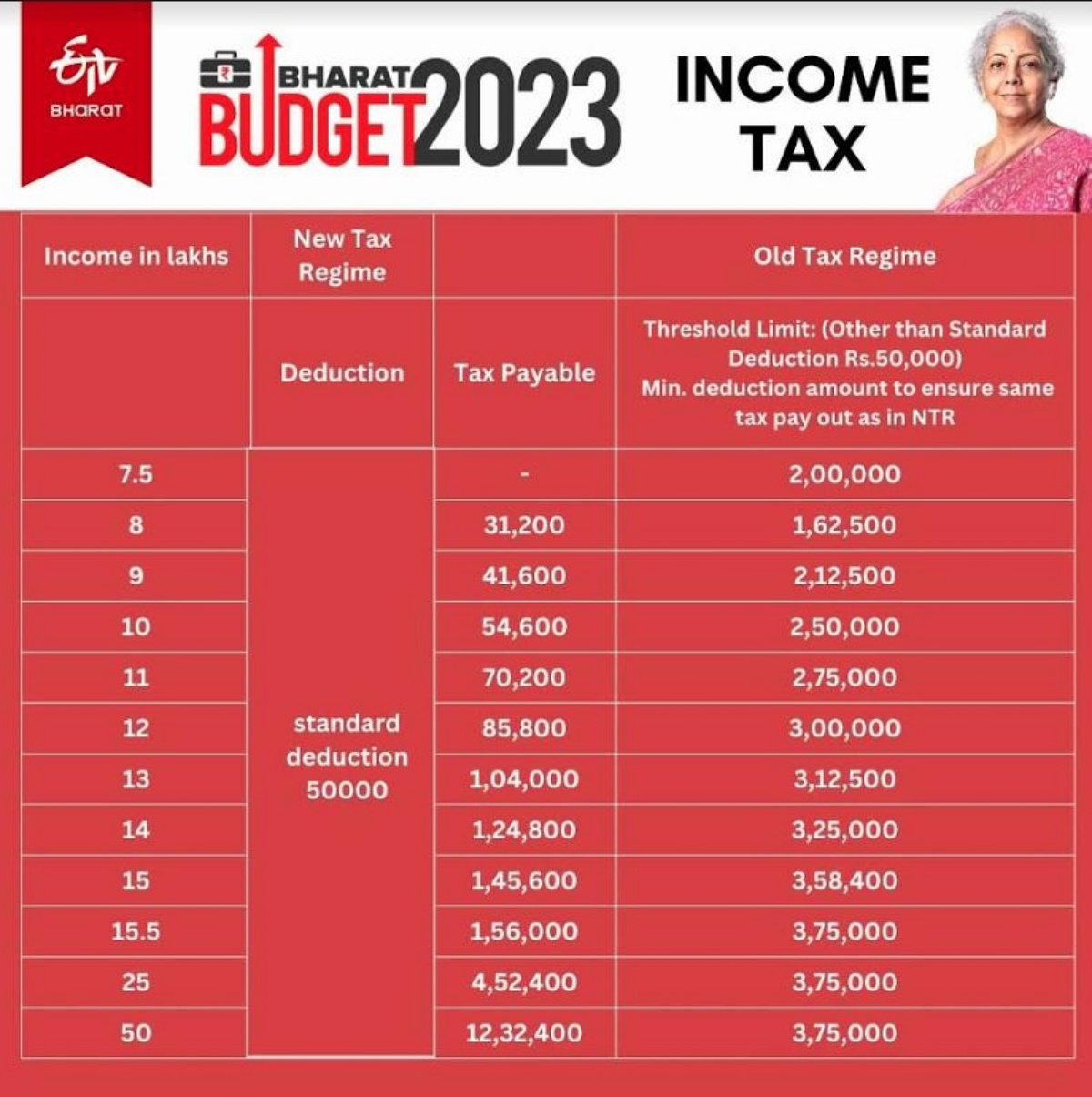

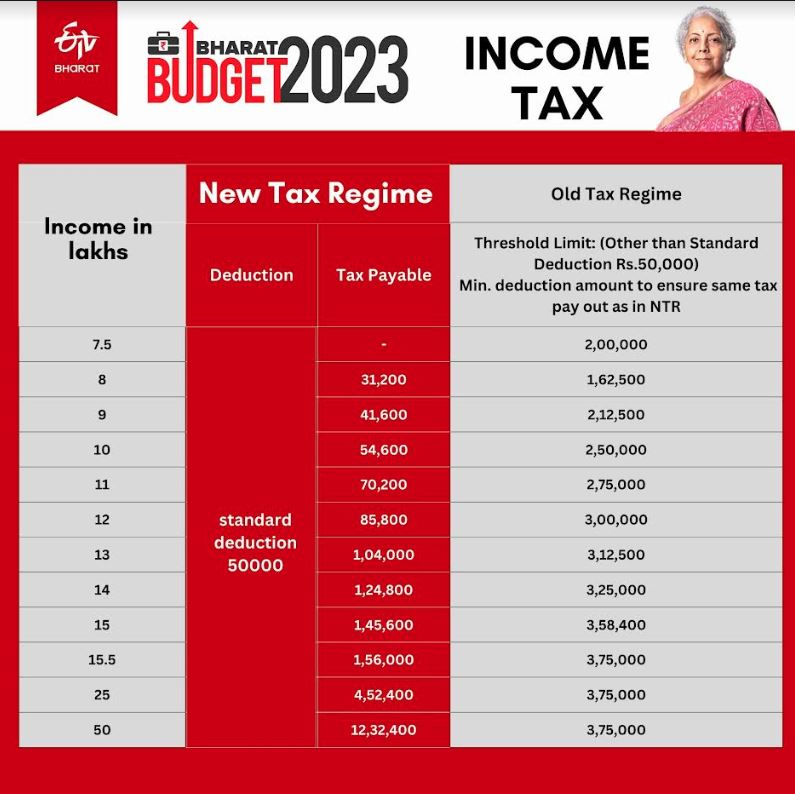

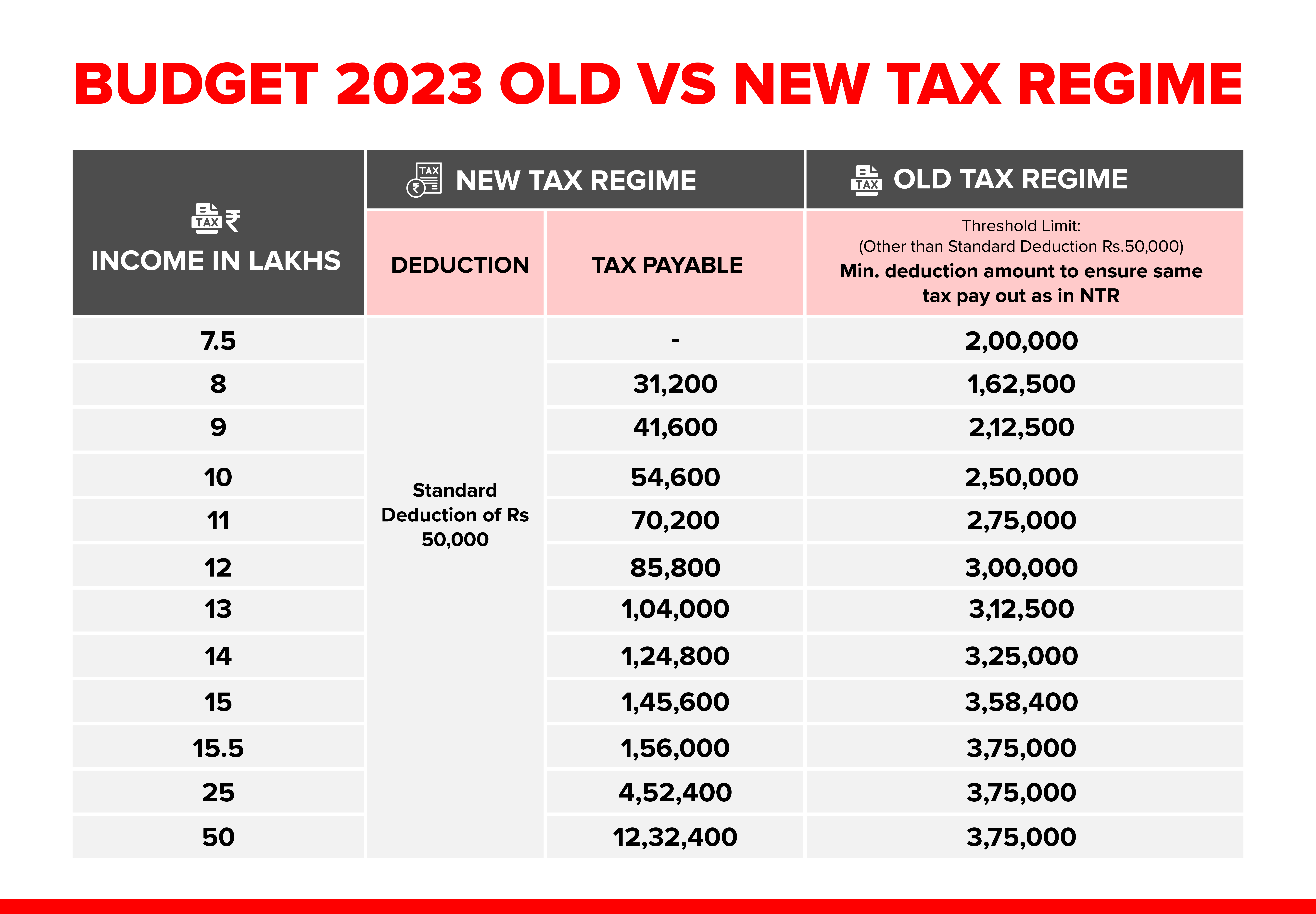

કપાત થ્રેશોલ્ડ: જો કોઈ વ્યક્તિનો પગાર રૂ. 15 લાખ છે અને તે રૂ. 3,58,400ની કપાત માટે પાત્ર છે, તો તેની કર જવાબદારી બંને શાસનમાં સમાન હશે એટલે કે રૂ. 1,45,600. પરંતુ જો તે રૂ. 3,58,400ની થ્રેશોલ્ડ મર્યાદા કરતાં વધુ બચત કરવામાં સક્ષમ હોય, તો OTR પસંદ કરવાની અને તેની કર જવાબદારી ઘટાડીને રૂ. 1,45,600થી નીચે કરવાની સલાહ આપવામાં આવે છે જે તેની વાસ્તવિક કપાતની રકમ પર નિર્ભર રહેશે. નીચેનો ચાર્ટ વિવિધ પગારની આવક માટે કપાતની થ્રેશોલ્ડ મર્યાદા દર્શાવે છે, જે કરદાતાને તે નક્કી કરવામાં મદદ કરશે કે તેના માટે કઈ કર વ્યવસ્થા યોગ્ય છે. જો તેની કુલ કપાત થ્રેશોલ્ડ રકમ કરતાં વધુ હોય, તો તેણે OTR પસંદ કરવી જોઈએ અન્યથા NTR પસંદ કરવાનું ફાયદાકારક છે.