हैदराबाद: पूंजी बढ़ाने और परिसंपत्ति की गुणवत्ता में गिरावट की विनाशकारी अक्षमता के बीच येस बैंक को 3 अप्रैल, 2020 तक स्थगन पर रखा गया है. हालांकि निकासी पर कैपिंग के अस्थायी के चलते ग्राहकों को पीड़ा होगी.

निजी बैंकों पर जनता के विश्वास की हानि के कारण बहुत बड़ी संपार्श्विक क्षति भी होगी.

बैंक के ग्राहकों के प्रोफाइल को देखते हुए, अधिस्थगन के दौरान 50 हजार रुपये की निकासी की अनुमति देना कोई प्रासंगिकता नहीं है.

बचत और अन्य नवीन प्रौद्योगिकी आधारित उत्पादों पर अधिक रुचि के आकर्षण ने कई युवाओं को अपने जाल में ला दिया. इस प्रकार इस तरह के प्रतिबंध से सोशल मीडिया पर हंगामा से वित्तीय प्रणाली पर अधिक संपार्श्विक क्षति हो सकती है.

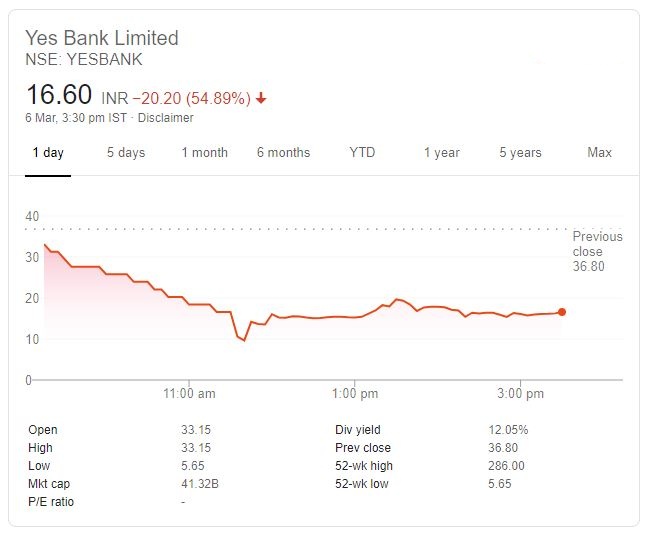

परिणामस्वरूप, यस बैंक के शेयरों के मूल्य में 85 प्रतिशत तक की गिरावट आई है, जिससे लाखों निवेशकों को भारी नुकसान हुआ है. यह अन्य संस्थाओं पर भी निवेशकों की धारणा को बदल सकता है.

संपत्ति की गुणवत्ता की गड़बड़ी, पूंजी पर्याप्तता अनुपात (सीएआर) में गिरावट और कॉरपोरेट गवर्नेंस प्रथाओं की कमी नियामक लेंस से बच सकती है, खासकर तब भी जब भारतीय रिजर्व बैंक (आरबीआई) द्वारा जोखिम आधारित पर्यवेक्षी प्रणाली का उपयोग किया जाता है.

एक प्रमुख निजी बैंक

येस बैंक, 2004 में शुरू होकर चौथे सबसे बड़े निजी बैंक के रूप में उभरा.

पेशेवरों द्वारा प्रेरित, इसने 15 साल की छोटी अवधि में 3.62 लाख करोड़ रुपये की संपत्ति तक पहुंचने के लिए गति पकड़ी और सीएआर को मार्च 2019 तक 15.7 प्रतिशत पर बनाए रखा.

सकल गैर निष्पादित आस्तियां (एनपीए) 7.39 प्रतिशत और शुद्ध एनपीए 4.35 प्रतिशत पर थीं.

जाहिर है, ये साइनपोस्ट खतरनाक नहीं थे और नियामक आवश्यकताओं के अनुरूप इसमें सुधार किया जा सकता है. लेकिन अन्य महत्वपूर्ण कमजोर आंतरिक कारक हो सकते हैं,जिन्होंने स्थिति को बढ़ाया और बैंक को बुरी स्थिति में लाया.

28 राज्यों और 9 केंद्र शासित प्रदेशों में फैली 1,000 से अधिक शाखाओं और 1,800 एटीएम के साथ, येस बैंक में मार्च 2019 तक 2.27 लाख करोड़ रुपये जमा हैं और अग्रिम 2.64 लाख करोड़ रुपये का है, जो कि अप/हाई नेट वर्थ व्यक्तियों (एचएनआई) के लाखों लोगों की सेवा कर रहे हैं.

सितंबर 2019 तक जमा राशि 2.09 लाख करोड़ रुपये तक आ गई और इसकी तरलता पर दबाव बढ़ रहा था और इस प्रवृत्ति पर रोक नहीं लग रही थी. इस तरह एक अच्छा बैंक संकट में पड़ गया.

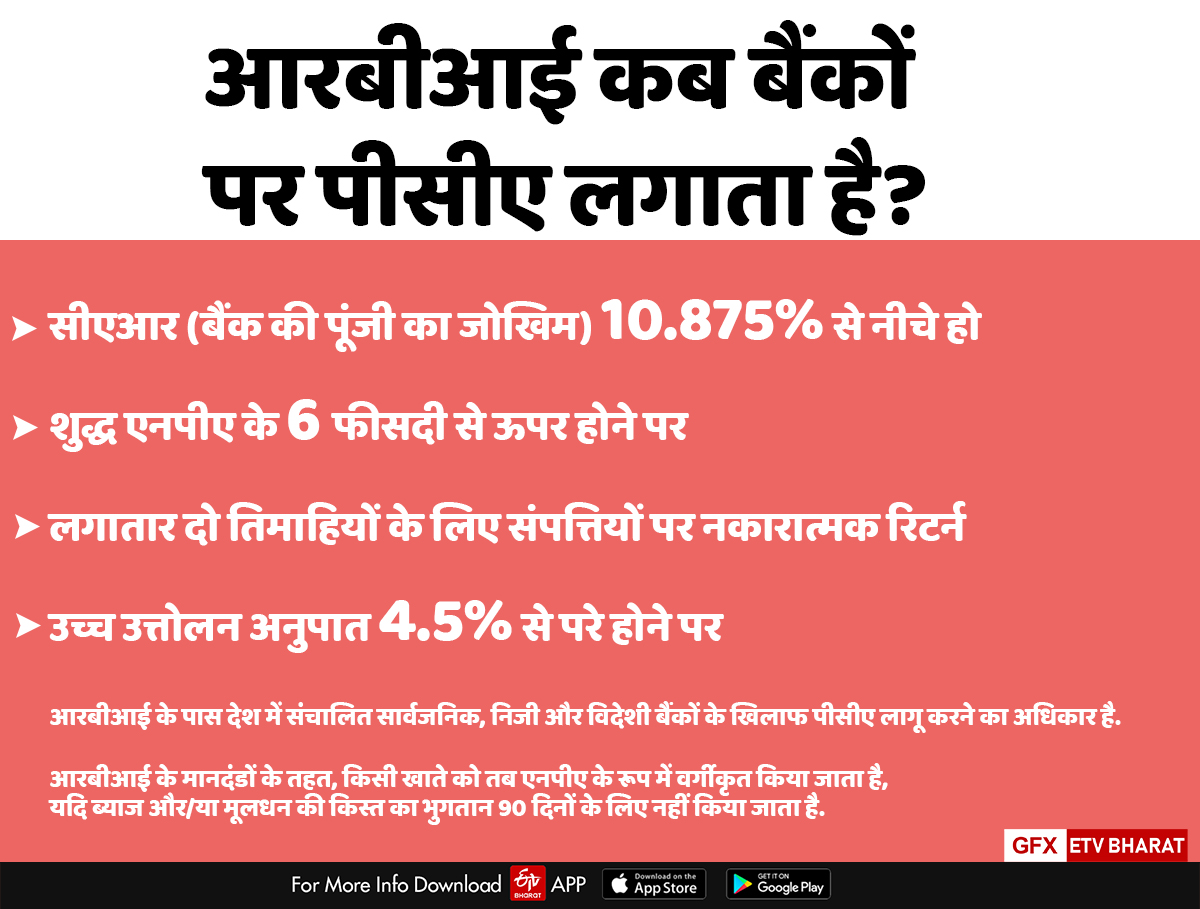

गिरावट शायद इतनी तेज और त्वरित थी कि आरबीआई पाठ्यक्रम सुधार के लिए एक अवसर प्रदान करने के लिए त्वरित सुधारात्मक कार्रवाई (पीसीए) लगाने के नियामक उपकरण का उपयोग नहीं कर सका.

आम तौर पर पीसीए आरबीआई द्वारा आह्वान किया जाता है ,यदि चार शर्तें पूरी होती हैं:

वर्तमान में, चार सार्वजनिक क्षेत्र के बैंक - यूनाइटेड बैंक, सेंट्रल बैंक, इंडियन ओवरसीज बैंक, यूको बैंक, और आईडीबीआई बैंक और लक्ष्मी विलास बैंक पीसीए ढांचे के अंतर्गत हैं.

संकट के संकेत

मार्च 2019 में 277 करोड़ रुपये की एनपीए हो रही थी. आरबीआई ने बैंक के पूर्व एमडी और सीईओ राणा कपूर के कार्यकाल को सितंबर 2019 में बढ़ाने के लिए इनकार कर दिया.

बाद में, मूडीज इन्वेस्टर सर्विस ने दिसंबर 2019 में बैंक की क्रेडिट रेटिंग को कम कर दिया, जिसके कारण बढ़ती हुई परिसंपत्तियों और नकारात्मक दृष्टिकोण को कम करने वाले बफ़र्स को अवशोषित करने के कारण कम नुकसान हुआ.

इसने बैंक की शोधन क्षमता में और गिरावट का जोखिम दिखाया.

कमजोर कॉर्पोरेट प्रशासन प्रथाओं, नाजुक प्रणालीगत नियंत्रण और बोर्ड की स्वतंत्रता और संभावित विषाक्त संपत्तियों के साथ बैलेंस शीट को लोड करने के लिए प्रबंधन विशाल परिचालन जोखिम और प्रणालीगत नियंत्रणों की अपर्याप्तता को इंगित करता है.

संपूर्ण ऑडिट मेकेनिज्म तब चरमरा गया जब प्रबंधन ने निहित स्वार्थ के साथ कार्य करना चुना.

जब नई पीढ़ी की निजी बैंकों की दक्षता को अक्सर अनुकरण के योग्य मॉडल के रूप में उद्धृत किया जाता है, तो इस क्षेत्र में चल रही उथल-पुथल दूर होती है.

आगे का रास्ता

अब येस बैंक के बोर्ड को हटा दिया गया है और एसबीआई के साथ एक नई प्रबंधन टीम का प्रस्ताव किया है, जो पूंजी के रूप में 5000 करोड़ रुपये की पूंजी का निवेश कर रही है, पुनर्निर्माण योजना - 2020 इसे वापस पटरी पर ला सकती है.

चकित जमाकर्ताओं के लिए कुछ राहत है कि उनकी जमा राशि सुरक्षित रहेगी और 4 अप्रैल, 2020 से उनका नियंत्रण समाप्त हो जाएगा.

अगर बैंक में आदेश को बहाल करने के लिए पहले से ही पिचिंग से इस संकटपूर्ण कार्रवाई से बचा जा सकता है, तो आत्मनिरीक्षण करना आवश्यक है.

अब जब सरकार और आरबीआई नियंत्रण में है, तो यह अब पुनर्निर्माण की योजना को लागू करने के लिए उचित कार्रवाई के साथ उनकी क्षीणता पर निर्भर करेगा ताकि ग्राहकों की मानसिक पीड़ा समाप्त हो.

वित्तीय प्रणाली में घरेलू और विदेशी निवेशकों के विश्वास की बहाली अधिक महत्वपूर्ण होगी, खासकर जब अर्थव्यवस्था मंदी के बीच जारी है और उपभोक्ता वित्तीय जोखिमों के शुरुआती संकट संकेतों को पढ़ने में सक्षम नहीं हैं, ताकि वे अपने जोखिम को कम कर सकें.

ये भी पढ़ें: येस बैंक के लिए राहतभरी खबर! एसबीआई खरीदेगी 49% तक की हिस्सेदारी